Zinsen für die Immobilienfinanzierung steigen weiter: Angesichts der extrem hohen Inflation bleibt die Europäische Zentralbank (EZB) unter starkem Druck, die Geldpolitik weiter zu straffen. Der kommende Zinsentscheid wirkt sich schon im Vorfeld auf die Baufinanzierungszinsen aus: Sie sind in den letzten Wochen deutlich weiter angestiegen – und mittlerweile mehr als viermal so hoch als Anfang des Jahres.

Große Zinsschritte erwartet

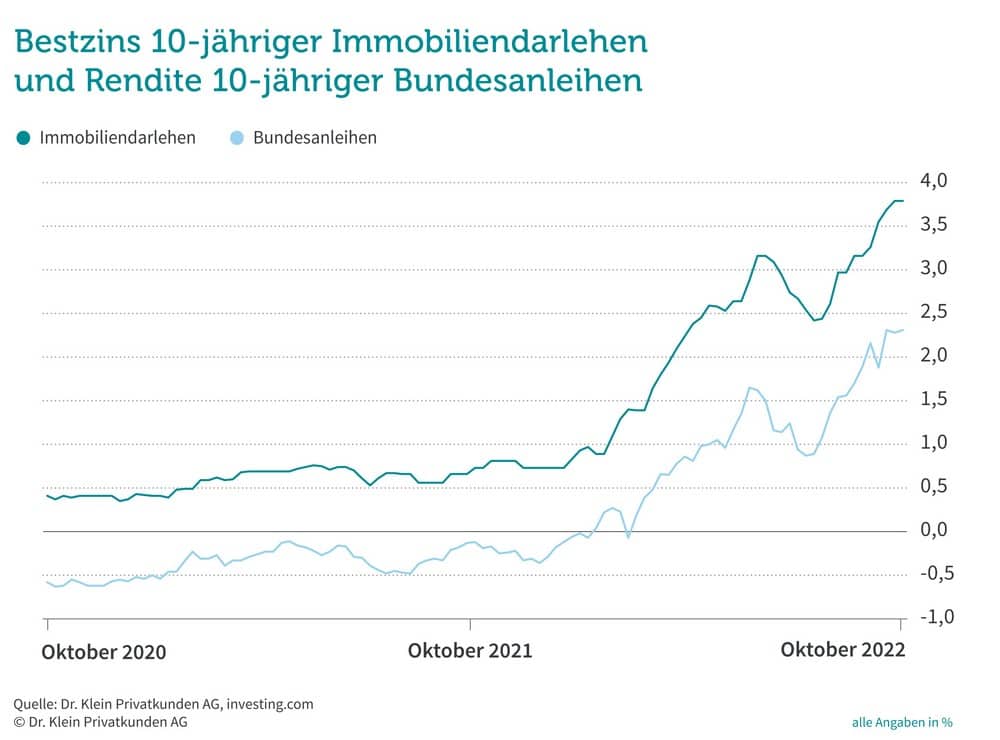

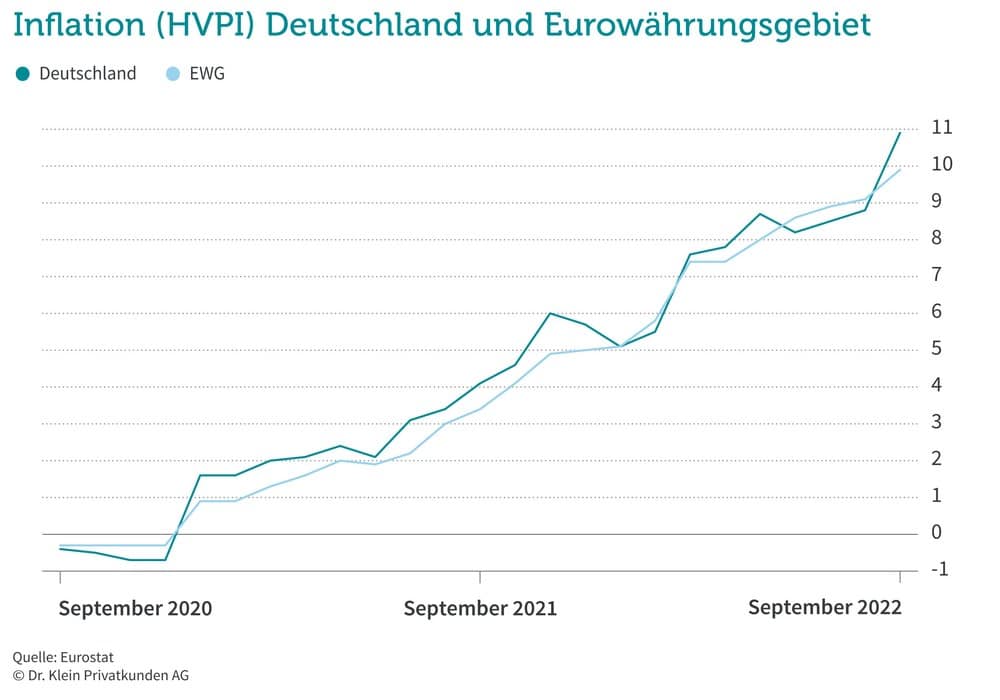

Während die Inflation von Monat zu Monat neue Rekordhöhen erreicht – im September waren es knapp 10 Prozent im Euroraum –, wächst der Druck auf die EZB, die Zinsen weiter anzuheben. Und zwar massiv: War der Anstieg um 0,75 Prozentpunkte im September noch ein außergewöhnlich großer Schritt, wird diese Geschwindigkeit mittlerweile fast selbstverständlich vorausgesetzt. Bis Ende des Jahres erwarten Ökonomen einen Leitzins von mindestens 2,5 Prozent, momentan sind es noch 1,25 Prozent. Infolgedessen hat sich das Niveau der Baufinanzierungszinsen ebenfalls weiter nach oben verschoben: Der repräsentative 10-jährige Bestzins bei Dr. Klein beträgt aktuell 3,79 Prozent (Stand: 24.10.2022). „Seit Anfang des Jahres hat sich der Zins mehr als vervierfacht“, sagt Michael Neumann, Vorstandsvorsitzender der Dr. Klein Privatkunden AG. „Eine so extreme Zinsentwicklung hat es noch nie gegeben. Niemand hat dies vor einem dreiviertel Jahr vorhersehen können, das Tempo hat alle Marktteilnehmer überrascht.“

Wann endet der Zinsanstieg?

Die Notenbänker bewegen sich auf einem schmalen Grat. Einerseits müssen sie den Teuerungen und den Inflationserwartungen entgegenwirken und dafür ihre Geldpolitik deutlich straffen. Andererseits droht bereits jetzt eine europaweite Rezession und ein Anstieg der Zinsen bremst die Wirtschaft zusätzlich. So schwierig Prognosen für Baufinanzierungszinsen zurzeit sind: Ein Ende des Zinsanstiegs sei erst einmal nicht wahrscheinlich, meint Michael Neumann. „Der Peak bei der Inflation steht noch aus, und das EZB-Ziel einer Rate von 2 Prozent droht, in immer weitere Ferne zu rücken“, so die Einschätzung des Experten. „Die EZB muss voraussichtlich auch im nächsten Jahr noch beherzt an der Zinsschraube drehen, und da ist noch nicht alles am Finanzierungsmarkt eingepreist. Das bedeutet: weiter steigende Bauzinsen.“

Zinsen festschreiben: kurz oder lang?

Bei den extrem niedrigen Zinsen bis Ende letzten Jahres war der Ratschlag bei Immobilienfinanzierungen einfach: Die Zinsbindung so lange wie möglich festschreiben und damit lange davon profitieren. Jetzt ist der Zins höher und die Situation komplexer. Ist eine kurze Vertragsbindung sinnvoll, um beispielsweise in fünf Jahren einen dann eventuell gesunkenen Zins nutzen zu können? Diese Variante ist für Michael Neumann riskant: „In einem kurzen Zeitraum ist in der Regel nur wenig getilgt und das Anschlussdarlehen entsprechend hoch. Wer die Wette gegen die Zinsentwicklung verliert, weil der Zins dann höher ist, braucht einen größeren Vermögenshintergrund, um das aufzufangen.“ Er empfiehlt auch jetzt lange Zinsfestschreibungen, selbst wenn die tendenziell etwas teurer sind. „Im Moment sind die Aufschläge für sehr lange Zinsbindungen von 30 Jahren oder mehr relativ gering. Dafür erhält man einen langen Planungshorizont und größere Sicherheit.“ Er empfiehlt, sich verschiedene Varianten ausrechnen zu lassen und auch Volltilgerdarlehen in Betracht zu ziehen. Damit sichert man den jetzigen Zins für die Gesamtlaufzeit des Kredits und schließt jegliches Zinsänderungsrisiko aus.

Immobilienpreise vermehrt verhandelbar

Für Immobilieninteressenten war in den letzten Jahren vor allem das erforderliche Eigenkapital die größte Herausforderung bei der Finanzierung. Jetzt kommen noch die deutlich höheren Monatsraten hinzu. Statt einer Monatsrate von 800 Euro oder 1.000 Euro zahlen Kreditnehmer mittlerweile doppelt so viel. „Durch den niedrigen Zins war Wohneigentum für viele leistbar. Aber diese Phase ist jetzt vorbei“, sagt Dr. Klein-Vorstand Neumann. Denn die EZB habe den Zins künstlich auf das extrem niedrige Niveau gedrückt – und das wird in dieser Form nicht wiederkommen. Folglich müssten Kaufwillige bei ihren Vorhaben Abstriche machen und sich neu orientieren. Dr. Klein zufolge übt die Zinsentwicklung bereits einen ersten Druck auf die Immobilienpreise aus: „Verkäufer sind vermehrt verhandlungsbereit. Vor allem bei sanierungsbedürftigen Gebäuden mit einer schlechten Energieeffizienz müssen sie Interessenten mittlerweile preislich deutlich entgegenkommen“, so Michael Neumann.

Quelle: Pressemitteilung der Dr. Klein Privatkunden AG vom 25.10.2022

Über die Dr. Klein Privatkunden AG

Die Dr. Klein Privatkunden AG ist einer der größten Finanzdienstleister Deutschlands und bereits seit 1954 am Markt etabliert. Mit mehr als 700 Beraterinnen und Beratern in deutschlandweit über 250 Büros hat das Unternehmen die meisten Standorte der Branche. Die Spezialisten von Dr. Klein beraten in den Bereichen Baufinanzierung, Versicherung und Ratenkredit.

Dr. Klein arbeitet mit über 600 Kredit- und Versicherungsinstituten zusammen und berät umfassend, anbieterneutral und kostenfrei. So erhalten die Kunden maßgeschneiderte Finanzierungen und günstige Konditionen. Dafür wird das Unternehmen immer wieder ausgezeichnet, zuletzt zum achten Mal in Folge mit dem „Deutschen Fairness-Preis“. Dr. Klein ist eine 100%ige Tochter des an der Frankfurter Börse im SDAX gelisteten technologiebasierten Finanzdienstleisters Hypoport SE.