Inflation steigt – so reagieren die Baufinanzierungszinsen: Stark steigende Preise vor allem für Energie belasten Wirtschaft und Verbraucher, zugleich zeigt der wirtschaftliche Aufschwung einen Knick – mancherorts wird schon vor einer Stagflation gewarnt: beständig hohe Inflationsraten bei gleichzeitigem Stillstand der Wirtschaft. Für den EZB-Rat sind dies auch in seiner Oktober-Sitzung keine Gründe, den expansiven geldpolitischen Kurs anzupassen: Eine Zinsanhebung steht weiterhin nicht in Aussicht und auch zum Pandemie-Notfall-Programm PEPP gibt es keine Änderungen.

Wie sich die aktuelle Situation auf die Zinsen auswirkt und welche Entwicklungen kurz- und mittelfristig zu erwarten sind, erläutert Michael Neumann, Vorstandsvorsitzender von Dr. Klein, im aktuellen Zinskommentar.

Zinsen für Baufinanzierung steigen

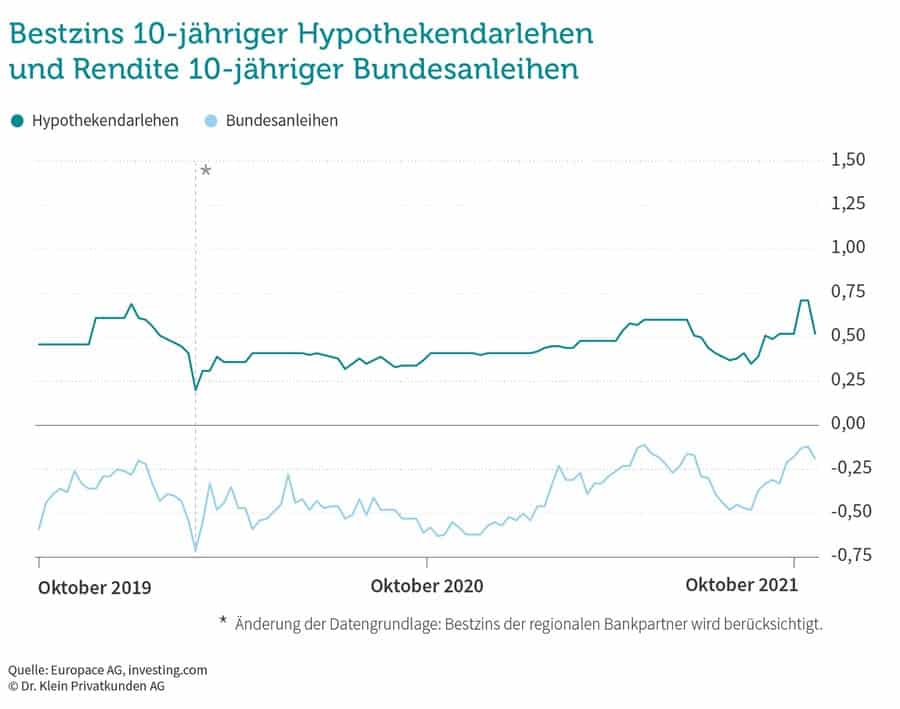

Die Baufinanzierungszinsen sind maßgeblich von der Rendite der Bundesanleihen beeinflusst – und in ihnen wiederum spiegeln sich die Prognosen des Marktes. „Aktuell wird davon ausgegangen, dass uns die hohen Inflationsraten auch im ersten Halbjahr 2022 noch begleiten werden“, so Experte Michael Neumann von Dr. Klein. „Daher sind die Anleiherenditen in den letzten Wochen wieder leicht gestiegen und als Konsequenz sind auch die Baufinanzierungszinsen nach oben gegangen.“ Der aktuelle deutschlandweit erhältliche Bestzins beträgt 0,71 Prozent (Stand: 28.10.2021), rund 0,15 Prozentpunkte mehr als vor einem Monat. Regionale Angebote beginnen bei 0,52 Prozent.

Auch für die kommenden Monate schließt Michael Neumann Zinssprünge nicht aus: „Ich rechne damit, dass immer wieder aufflammende Inflationssorgen weiterhin zu kurzfristigen Zinsanstiegen führen können.“ Er gehe aber davon aus, dass diese Anstiege sich in engen Grenzen halten werden: „Es gibt keine Anzeichen, dass die EZB im Kampf gegen einen Zinsanstieg ihre Waffen streckt. Daher werden sich die Anstiege immer wieder mit Phasen fallender Zinsen abwechseln, sodass ein signifikant höheres Zinsniveau in den nächsten Wochen und Monaten eher unwahrscheinlich ist.“

Inflation auf Rekordniveau – wann muss die EZB reagieren?

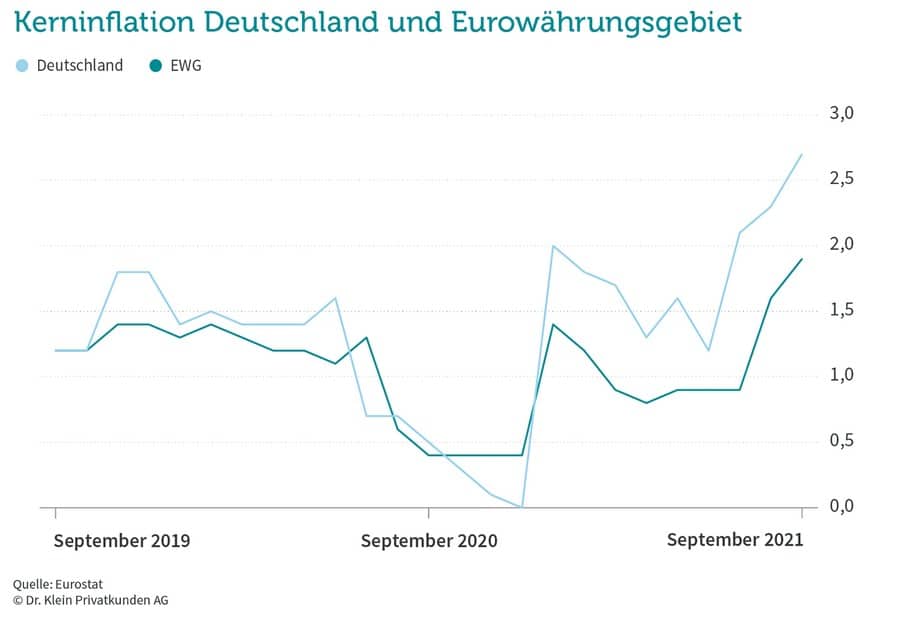

Im September lag die Inflation deutlich über dem Zielwert von zwei Prozent: 3,4 Prozent im Euro-Raum und 4,1 Prozent in Deutschland. Indem die EZB ihre Strategie kürzlich auf ein symmetrisches 2-Prozent-Ziel angepasst hat, kann sie nun diese hohen Werte tolerieren, ohne direkt eingreifen zu müssen. Aber wie lange noch ist der ultralockere geldpolitische Kurs zu halten? „Solange sich der Anstieg der Kerninflation in Grenzen hält und man davon ausgehen kann, dass die sehr schwankungsanfälligen Energiepreise wieder sinken werden, ist nicht mit einem radikalen Kurswechsel der EZB zu rechnen“, schätzt Michael Neumann, und ergänzt: „Zurzeit ist der Druck, für günstige Finanzierungsbedingungen zu sorgen – unter anderem auch, damit hoch verschuldete Euro-Länder nicht von ihren Schulden erdrückt werden –, größer als die Notwendigkeit, etwas gegen die Inflation zu tun.“

Experten erwarten hohe Preise für Energie und bestimmte Güter bis ins nächste Jahr hinein. Bis sich nach der Pandemie die Unterschiede zwischen Angebot und Nachfrage wieder eingependelt haben und auch Produktions- und Lieferengpässe überstanden sind, wird es noch mehrere Monate dauern. Michael Neumann bleibt optimistisch: „Ich gehe davon aus, dass die Inflationsraten im ersten Halbjahr 2022 deutlich zurückgehen werden und dass das Wirtschaftswachstum vor allem in Deutschland im Vergleich zu 2021 nochmal zulegen wird“, so seine Prognose.

Wer jetzt kein Haus hat … ?

Hohe Immobilien-, Grundstücks- und Rohstoffpreise machen oftmals schon jetzt den Erwerb der eigenen vier Wände schwierig. Wird mit steigenden Zinsen der Kreis derjenigen, die sich noch eine Immobilie leisten können, kleiner? „Bei den geringen temporären Anstiegen, die wir erwarten, wird das für die Wenigsten das Aus bedeuten“, sagt Michael Neumann. Denn in der Regel sei nicht die Höhe der Monatsrate das Problem, sondern vor allem die hohen Eigenkapitalanforderungen. Und die wachsen mit den Preisen: Zumindest die Nebenkosten sollten aus eigener Tasche gezahlt werden. Sein Tipp: „Zusätzliche Eigenmittel können oftmals im familiären Umfeld generiert werden, beispielsweise durch Schenkung oder zinslose Darlehen. Auch die Übertragung von Immobilien oder Stellung von Zusatzsicherheiten durch die Immobilie der Eltern oder Schwiegereltern kann ein probates Mittel sein, den Weg in die eigenen vier Wände früher zu ermöglichen.“

Tendenz

Kurzfristig: schwankend leicht aufwärts

Mittelfristig: steigende Volatilität möglich

Quelle: Pressemitteilung der Dr. Klein Privatkunden AG vom 28.10.2021