Die Grunderwerbsteuer ist eine Verkehrsteuer die beim Erwerb eines Grundstückes bzw. einer Immobilie in Deutschland durch die Finanzämtern erhoben wird. Die Grunderwerbsteuer wird im Gegensatz zur jährlichen Grundsteuer nur einmal zur Zahlung fällig.

Die gesetzliche Grundlage ist das Grunderwerbsteuergesetz (GrESt). Der häufigste Vorgang ist der Kaufvertrag einer Immobilie. Die Bemessungsgrundlage ist der Wert der Gegenleistung, also im Normalfall der Kaufpreis der Immobilie ohne Inventar.

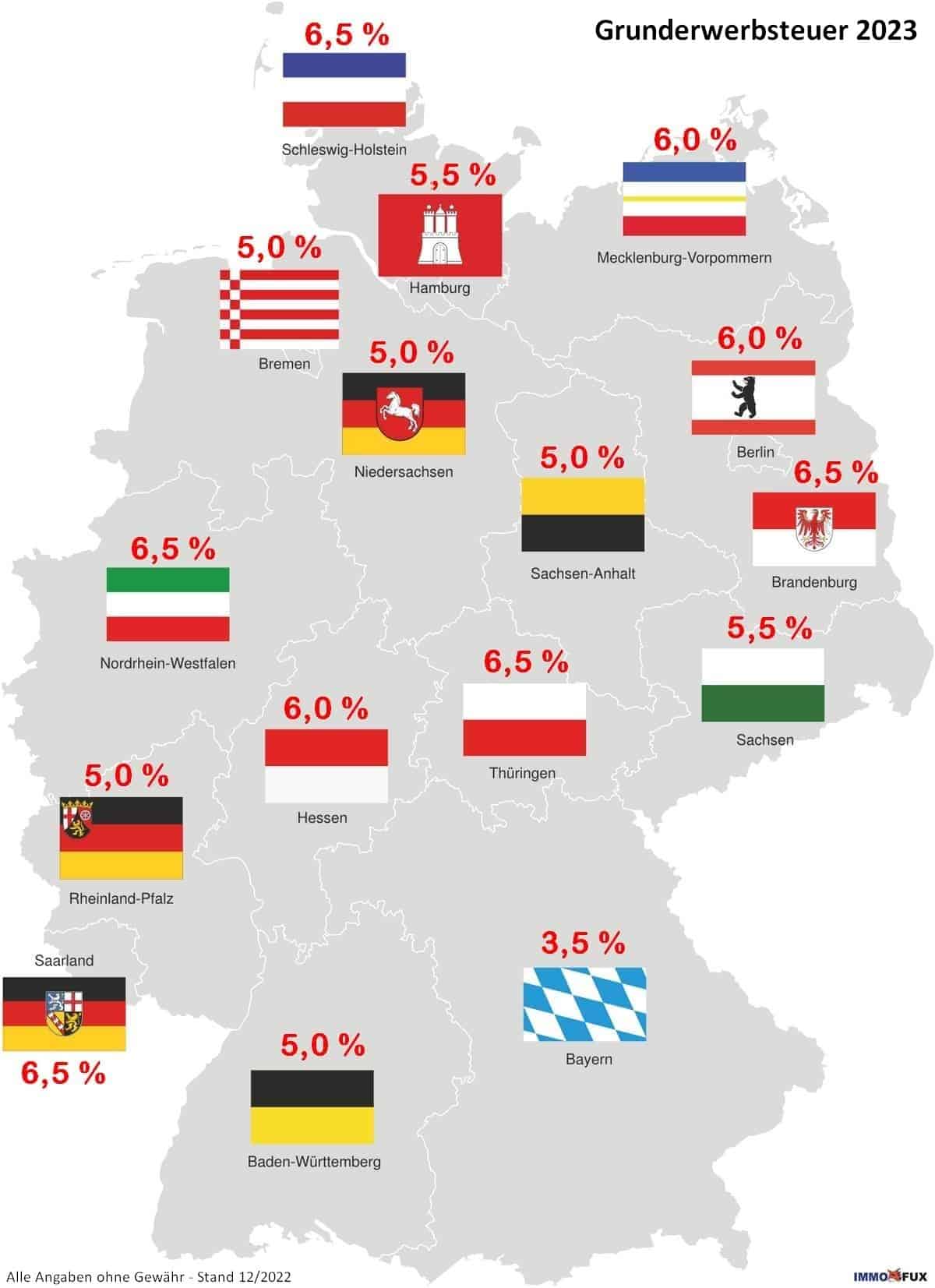

Die Grunderwerbsteuer ist eine Ländersteuer. Die Höhe wird von den Bundesländern festgelegt und beträgt in

| Bundesland | Grunderwerbsteuer | Letzte Erhöhung |

| Baden-Württemberg | 5,0 % | 05.11.2011 |

| Bayern | 3,5 % | 1998 |

| Berlin | 6,0 % | 01.01.2014 |

| Brandenburg | 6,5 % | 01.07.2015 |

| Bremen | 5,0 % | 01.01.2014 |

| Hamburg | 5,5 % | 01.01.2023 |

| Hessen | 6,0 % | 01.08.2014 |

| Mecklenburg-Vorpommern | 6,0 % | 01.07.2019 |

| Niedersachsen | 5,0 % | 01.01.2014 |

| Nordrhein-Westfalen | 6,5 % | 01.01.2015 |

| Rheinland-Pfalz | 5,0 % | 01.03.2012 |

| Saarland | 6,5 % | 01.01.2015 |

| Sachsen | 5,5 % | 01.01.2023 |

| Sachsen-Anhalt | 5,0 % | 01.03.2012 |

| Schleswig-Holstein | 6,5 % | 01.01.2014 |

| Thüringen | 6,5 % | 01.01.2017 |

Von der Besteuerung ausgenommen sind u.a.

- Erwerbsvorgänge deren Wert 2.500.- EUR nicht übersteigt (Freigrenze)

- Erwerb durch Ehepartner

- Erwerb durch Verwandte ersten Grades

- Erwerb zum Zwecke der Vermögensauseinandersetzung nach Scheidung

- Erbschaft und Schenkung

- bei Gesellschaften: wenn höchstens 90 % der Anteile erworben werden

Die Steuer entsteht nach Rechtswirksamkeit des Erwerbsvorganges und ist einen Monat nach Bekanntgabe des Steuerbescheides fällig.

Ohne einen Notar können Sie in Deutschland grundsätzlich kein Grundstück, kein Haus, keine Wohnung erwerben bzw. übertragen. Die Notare sind verpflichtet, nach Beurkundung des entsprechenden Vertrags, das für die Grunderwerbsteuer zuständige Finanzamt zu informieren. Die Finanzämter erhalten jeweils eine Abschrift des Kaufvertrages.

Steuerschuldner sind regelmäßig die Erwerber und Veräußerer zusammen. Das Finanzamt wird die Grunderwerbsteuer jedoch zunächst von demjenigen im Rahmen eines Steuerbescheids einfordern, der sich im Vertrag zur Übernahme der Grunderwerbsteuer verpflichtet hat. Wird hierzu im Vertrag keine Aussage getroffen, wendet sich das Finanzamt in der Regel zunächst an den Erwerber.

Treten Eheleute zusammen als Erwerber auf, sind diese grundsätzlich nicht als Gesamtschuldner anzusehen. Jeder der Ehegatten schuldet die auf seinen Erwerbsanteil entfallende Grunderwerbsteuer und erhält auch einen eigenen Steuerbescheid.